Laatst geüpdatet op april 16, 2024

Denk jij erover na om een besloten vennootschap (BV) op te richten? Dan wil jij natuurlijk weten wat voor belastingen jij moet betalen en aan hoeveel je hierbij moet denken. En dat is logisch, want gelijk na de oprichting van je BV krijg je al te maken met de Belastingdienst.

Wil jij weten hoe het precies zit met de belasting die je betaalt over je winst en salaris? Of hoe jij zoveel mogelijk belastingvoordeel kan krijgen met een BV? Lees dan snel verder. In dit artikel beantwoorden wij al deze belangrijke vragen over BV belastingen.

Welke belasting betaal je over de winst van een BV?

Over de winst van je BV betaal je vennootschapsbelasting, ook wel VPB genoemd. De vennootschapsbelasting is verdeeld over twee schijven en kent daardoor twee verschillende tarieven.

Hoeveel belasting jij betaalt is dus afhankelijk van de schijf waarin je terecht komt. In 2024 geldt het lage tarief van 19% voor winsten tot € 200.000,-. Voor alle winst daarboven geldt het hoge tarief van 25,8%.

Twijfel je nog over de juiste rechtsvorm voor je bedrijf en verwacht je veel winst te maken? Vanwege de lage tarieven van de vennootschapsbelasting is de BV bij hogere winsten veel aantrekkelijker dan een eenmanszaak of vof.

Meer weten over de verschillende rechtsvormen en hun voordelen? Download dan onze gratis Kies de Juiste Rechtsvorm Gids met een handige rechtsvorm keuze test! Zo weet jij binnen enkele minuten welke rechtsvorm goed bij jouw toekomstige onderneming past.

Download de gratis Rechtsvorm Gids

Hierin lees je alles wat je moet weten over het kiezen van de juiste rechtsvorm.

Welke belasting betaal je als DGA over je inkomen?

Als Directeur-Grootaandeelhouder (DGA) ontvang je salaris (DGA-salaris), en wellicht ontvang je ook dividend. Over beide betaal je belasting die ook wel inkomstenbelasting wordt genoemd.

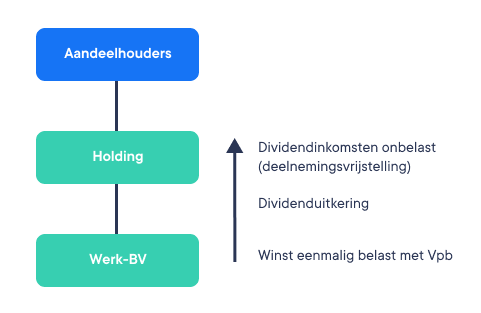

Hieronder zie je dat de werk-BV onbelast dividend uitkeert aan de holding vanwege de deelnemingsvrijstelling. De holding kan dit geld gebruiken voor herinvesteringen of aan jou uitkeren als dividend waar je wel belasting over betaalt.

Hieronder zie je hoe de hoogte van de inkomstenbelasting in box 1 wordt berekend over het DGA-salaris. Blijft je inkomen onder de € 75.624,-? Dan betaal je alleen belasting in de eerste schijf.

Voorbeeld: Stel, als DGA betaal jij jezelf € 56.000,- aan salaris vanuit je holding. Dan betaal je hierover dus 36,97% aan inkomstenbelasting: € 20.703,20.

Betaal jij jezelf een hoger salaris? Hou er dan rekening mee dat je over het bedrag boven de €75.624,- belasting in de tweede schijf moet betalen.

Voorbeeld: Stel, je krijgt als DGA een salaris van € 100.000,-. Dan betaal je tot € 75.624,- 36,97% aan inkomstenbelasting: € 27.958,19. Over het resterende salaris van € 24.376,- betaal je 49,50% aan inkomstenbelasting: € 12.066,12. In totaal betaal je dus € 27.958,19 + € 12.066,12 = € 40.024,31 inkomstenbelasting.

Nu denk je misschien, wat een smak geld als je net begint. Geen zorgen. Er zijn veel omstandigheden waarin je het minimum verplichte DGA-salaris van € 56.000.- kan verlagen via de Belastingdienst. Al helemaal als starter. Benieuwd naar hoe je dit doet? Lees dan ons blogartikel BV oprichten zonder hoog DGA-salaris of download onze gratis DGA-salaris gids.

Download de gratis DGA gids en zie essentiële punten niet over het hoofd.

Betaal ik belasting over het uitkeren van winst als dividend?

Ja, je zal belasting moeten betalen als jouw BV of holding aan jou als aandeelhouder dividend uitkeert. Ook hier betaal je inkomstenbelasting over. Dit is inkomstenbelasting uit box 2 (‘inkomsten uit aanmerkelijk belang of ab-belasting’). Sinds 2024 is deze box opgedeeld in twee schuiven. Tot een bedrag van € 67.000,- is het belastingspercentage 24,5%, daarboven 33%.

Let op: dit is dus een ander soort inkomstenbelasting dan je over je DGA-salaris betaalt.

Als de BV dividend uitkeert aan jou als aandeelhouder, moet de BV 15% dividendbelasting inhouden. Gelukkig kan jij bij je aangifte inkomstenbelasting deze inhouding verrekenen met de box 2 belasting. Het is dus een ‘voorheffing’, waardoor je dus feitelijk altijd slechts box 2 belasting betaalt!

Hoe wordt een BV belast?

Laten we de cijfers allemaal nog eens onder elkaar zetten. Hieronder vind je een overzicht van de belastingen die jij met je BV moet betalen.

Moet ik ook rekening houden met omzetbelasting (BTW)?

De meeste ondernemers zijn ‘ondernemers voor de omzetbelasting’ en in dat geval moet je omzetbelasting betalen. Omzetbelasting is beter bekend als BTW.

Wil jij weten of jij BTW moet afdragen? Controleer dit hier eenvoudig. Je ziet hier ook het tarief dat van toepassing is op jouw producten of diensten.

Vaak wordt de BTW doorberekend aan de klant. Ondernemers tellen de BTW op bij hun eigen verkoopprijs. Hierdoor zie je bij de aankoop vaak staan: verkoopprijs inclusief BTW.

Wil je meer weten over het BTW nummer? Lees dan ons blogartikel Waar vind ik mijn BTW nummer?

Moet je BV loonbelasting betalen?

Ja, jouw BV moet loonbelasting betalen. Als DGA ben je namelijk werkzaam voor de BV, wat betekent dat de BV jouw werkgever is. Dit blijkt ook uit het arbeidscontract dat jij als DGA met je BV hebt.

De BV is verplicht om de loonbelasting in te houden op het salaris van jou als werknemer. De belasting wordt vervolgens door de BV betaalt aan de Belastingdienst.

Let op: dit geldt uiteraard niet alleen voor jou, maar ook voor eventuele andere werknemers van de BV.

Betaal ik belasting bij de verkoop van mijn BV?

Als je een persoonlijke holding hebt die aandelen houdt in de BV, betaal je in principe niets als je jouw werk-BV verkoopt. Maar als jij als persoon de aandelen van de BV houdt en deze verkoopt, betaal je inkomstenbelasting in box 2 (aanmerkelijk belang) over de verkoopprijs van de aandelen.

Dat is zonde, want als het geld eerst terecht komt in de holding, kun je het grotere bedrag op vele manieren besteden zonder daar eerst belasting over te hoeven betalen. Lees alle mogelijkheden in onze Gids Persoonlijke Holding.

Heeft een BV ook belasting voordelen?

Wanneer jouw onderneming veel winst maakt, ben je vaak voordeliger uit met een BV. Maar daarnaast gelden er voor de BV ook een aantal belasting voordelen.

Zo kun je als BV gebruik maken van de innovatiebox, die ondernemers stimuleert om innovatief onderzoek uit te voeren. Winsten die behaald worden uit innovatieve activiteiten (waarvoor een S&O verklaring is uitgegeven) worden belast met slechts 7%.

Daarnaast is het mogelijk om aanspraak te maken op de deelnemingsvrijstelling wanneer de BV diverse dochterondernemingen heeft. De winsten die al ergens anders zijn belast, dus bij een dochteronderneming, worden dan niet meer belast bij de BV.

Het is ook een mogelijkheid om een deel van de winst te gebruiken om terug te investeren in de BV. Hierdoor maak je meer kosten waardoor er minder winst op papier zal zijn, terwijl je jouw onderneming stimuleert om te groeien.

Let wel op dat de exacte belastingvoordelen afhankelijk zijn van de specifieke situatie van de BV en dat er ook kosten en verplichtingen verbonden zijn aan het runnen van een BV.

Telefonisch overleggen over jouw situatie?

Welke gevolgen heeft een holdingstructuur voor je belastingen?

De reden waarom vrijwel alle ondernemers een holdingstructuur hebben, is omdat dit voordelig is voor je belastingdruk. Je hebt vele fiscale voordelen als je een persoonlijke holding hebt, die de aandelen houdt in een werk-BV. Hierboven las je al een van die voordelen.

Zonder holding, moet je meteen een smak geld betalen aan de Belastingdienst bij verkoop van je BV. Als het geld eerst terecht komt in de holding, kan het grotere bedrag op vele manieren besteden zonder daar eerst belasting over te betalen.

Daarnaast kun je met een holdingstructuur gebruik maken van de gunstige deelnemingsvrijstelling. Dat komt erop neer dat jouw holding geen dividendbelasting hoeft te betalen over de winst die de werk-BV aan de holding uitkeert.

Zodra je deze winst vervolgens privé uitkeert moet je uiteraard wel box 2 inkomstenbelasting betalen. Maar als jij het geld in je holding laat zitten hoeft dit niet!

- Statuten BV - januari 10, 2024

- Wat is het UBO-register? - januari 7, 2024

- Verschil tussen maatschap en VOF - juli 6, 2023