Laatst geüpdatet op mei 6, 2024

Dit kan eenvoudig door een zogenaamde ‘dividenduitkering’ te doen. Maar hoe werkt zo’n uitkering van dividend en waar moet jij op letten?

In dit artikel vertellen we je alles over hoe je dividend uitkeert zodat jij straks geen tijd hoeft te verspillen en gelijk jezelf kan belonen.

Ook interessant:

- Nadelen BV: wat starters vaak over het hoofd zien

- Voordelen van een BV

- BV oprichten

- Geld lenen van je eigen BV

Wat is een dividenduitkering?

Een dividenduitkering is het uitbetalen van je behaalde winst aan de aandeelhouders. Je kan de dividenduitkering dus zien als een beloning voor de aandeelhouders van je bedrijf.

Zij hebben namelijk ooit geïnvesteerd in je onderneming of zijn samen met jou je onderneming gestart. Als tegenprestatie voor hun investering geef jij hen een deel van de winst.

Wat zijn de voor- en nadelen van dividenduitkeringen?

Voor wie? |

Voordelen |

Nadelen |

|---|---|---|

Voor aandeelhouders |

Dividenduitkeringen zijn een manier om aandeelhouders te belonen voor hun investeringen. |

Als het bedrijf niet genoeg winst maakt om dividenden uit te keren, kan dit leiden tot ontevredenheid bij de aandeelhouders. |

Voor het bedrijf |

Dividenduitkeringen kunnen helpen om het bedrijf aantrekkelijker te maken voor potentiële investeerders. |

Dividenduitkeringen kunnen de financiële flexibiliteit van het bedrijf beperken. |

Voor de economie |

Dividenduitkeringen kunnen bijdragen aan de economische groei door het geld dat wordt uitgekeerd aan aandeelhouders te gebruiken om te investeren in andere bedrijven of activa. |

Dividenduitkeringen kunnen leiden tot een vermindering van de beschikbare middelen voor het bedrijf om te investeren in groei en ontwikkeling. |

Waar wordt dividend van betaald?

Dividend wordt betaald uit je behaalde winst. Hoeveel jij uitbetaalt, hangt dus af van de hoogte van je winst.

Heb je een goed jaar gehad? Grote kans dat je aandeelhouders en jij flink wat kunnen bijschrijven op hun bankrekening.

Gaat het juist slecht? Dan zullen de aandeelhouders het met geen, of een kleine, bijschrijving moeten stellen.

Belastingtip: wil je op een slimme manier minder vennootschapsbelasting over je winst betalen? Dat kan door je winst te ‘verlagen’! Dit doe je door bijvoorbeeld (flink) af te schrijven op je materiële vaste activa. Denk hierbij aan je computers, auto’s etc.

Door het afschrijven van deze posten daalt de winst en hoef jij minder af te staan aan de fiscus.

Let wel op dat dit voordeel ook een nadeel heeft. Als je minder winst overhoudt kan je ook minder dividend uitkeren.

Is een dividenduitkering verplicht?

Nee, zeker niet! Als jij winst maakt, hoef je niet per se een dividenduitkering te doen. Veel ondernemers kiezen er bijvoorbeeld voor om de winst in hun bedrijf te investeren of om de dividenduitkering nog even uit te stellen.

Als jij ervoor kiest om je winst in je bedrijf te houden, wordt deze winst ook wel de ‘winstreserve’ genoemd.

Tip: het fijne aan een winstreserve is dat je zelf kan inplannen wanneer je een dividenduitkering doet. Weet je bijvoorbeeld nog niet zeker of je die grote order of opdracht binnen krijgt maar lopen je kosten gewoon door? Dan kan het verstandig zijn om een winstreserve aan te houden.

Zo kan je ervoor kiezen om pas op het moment dat je bedrijf in rustig vaarwater is beland, uit te keren. Handig!

Wie bepaalt of er dividend wordt uitgekeerd?

De Algemene vergadering van Aandeelhouders (AvA) mag beslissen of er een dividenduitkering wordt gedaan.

Alle aandeelhouders hebben hiervoor wel de toestemming van het bestuur nodig. Het bestuur moet namelijk in de gaten houden het verantwoordelijk is om winst uit te keren.

Denk bijvoorbeeld aan de AvA die dividend uitkeert terwijl het bedrijf een erg slecht jaar heeft gehad. In dat geval zou je met dividenduitkering het bedrijf behoorlijk benadelen.

Belangrijk: leg het AvA besluit en goedkeuring van het bestuur schriftelijk goed vast! Om te voorkomen dat het bestuur aansprakelijk is kan het bestuur daarin het beste aangeven op basis van welke informatie het bestuur akkoord is met de uitkering.

Wanneer is een dividenduitkering voordelig?

Ben je DGA en enig aandeelhouder? In dat geval kan jij op twee verschillende manieren uitkeren vanuit je besloten vennootschap: je kan jezelf loon uitbetalen of dividend uitkeren.

Van deze twee opties is dividend uitkeren het meest voordelig. Waarom? Je betaalt minder belasting over dividend dan over je loon.

Het lijkt dus voordelig om jezelf relatief weinig loon te betalen en relatief veel dividend. Maar let op! De Belastingdienst weet dit uiteraard ook.

Om deze reden bestaat er zoiets als het verplichte minimum DGA-salaris. Verderop in dit artikel lees je alles over hoe dit zogenaamde DGA-salaris zich verhoudt tot dividenduitkeringen.

Wanneer mag ik dividend uitkeren?

Zoals je al hebt kunnen lezen mag je niet altijd dividend uitkeren. Maar aan welke eisen moet de uitkering dan voldoen? Hieronder zetten we deze eisen voor je op een rijtje zodat jij straks zorgeloos een dividenduitkering kan doen.

Eis 1 – Keer jezelf het verplichte DGA salaris uit

We gaven eerder al aan dat je over dividend minder belasting betaalt dan over je loon. Het is dus in principe voordeliger om dividend uit te keren dan salaris. De Belastingdienst wil daarom met het verplichte DGA-salaris voorkomen dat jij alleen maar dividend aan jezelf uitkeert.

Het minimum DGA-salaris is voor 2024 vastgesteld op € 56.000,- per jaar. Alleen de winst die overblijft ná het uitkeren van het DGA-salaris mag jij uitkeren als dividend. Zorg er daarom voor dat jij eerst het DGA-salaris aan jezelf betaalt voordat je over dividenduitkeringen gaat nadenken. Wil je meer weten over het DGA- salaris? Lees dan ons DGA-salaris ebook.

Eis 2 – Doe de uitkeringstoets

Wil jij met je besloten vennootschap dividend uitkeren? Hoeveel dividend mag je eigenlijk uitkeren? Als jij jezelf het DGA-salaris hebt uitgekeerd, zal jij alleen nog moeten nagaan of de financiën van je bedrijf de uitkering wel mogelijk maken.

Dit doe je door twee testen te doen. Hieronder hebben we ze beiden voor je uitgelegd:

- Balanstest: je bedrijf moet meer op de balans hebben staan dan alleen de de wettelijke en statutaire reserves. Deze reserves moeten namelijk helemaal intact blijven zolang de BV bestaat. Heb je een accountant of boekhouder? Vraag dan of hij of zij de berekening voor je kan uitvoeren. Zo weet je zeker dat je goed zit.

- Liquiditeitstest: na de uitkering van dividend moet er nog genoeg geld in de kas overblijven om de kortlopende schulden (binnen het boekjaar) terug te betalen.

Het bestuur van de besloten vennootschap oordeelt of het bedrijf hiertoe in staat is.

Keer jij als bestuurder dividend uit terwijl je wist of had moeten weten dat de BV hierdoor de schuldeisers niet meer kan betalen?

Dan kan je als bestuurder hiervoor hoofdelijk aansprakelijk worden gesteld. Leg dus altijd goed vast waarom je besloten hebt om dividend uit te keren.

Geslaagd voor deze twee testen? Dan heb je ruimte om een dividenduitkering te doen. Je kan nu met gerust hart uitkeren aan jezelf en je medeaandeelhouders.

Hoe keer ik dividend uit aan mijn eigen holding?

Hierboven gingen we uit van een BV met één of meer personen als aandeelhouders. In dat geval zou dividend dus privé worden uitgekeerd. Maar wat als de aandeelhouder een rechtspersoon is? Denk bijvoorbeeld aan een persoonlijke holding.

In dat geval komt het dividend van je werk-BV via je holding bij jou terecht. Hieronder zetten we een aantal zaken voor je op een rijtje waar je dan rekening mee moet houden.

Download de gratis Holding gids

Hierin lees je alles wat je moet weten over de persoonlijke holding.

Punt 1: het uitbetalen van je DGA-salaris uit je holding

Ben jij DGA van de holding en tegelijkertijd bestuurder van de werk-BV? Let dan goed op. Je holding moet dan altijd eerst het DGA-salaris van € 56.000,- aan jou overmaken.

De werk-BV betaalt dat salaris namelijk aan je holding uit. Waarom? Omdat de holding jou uitleent aan de werk-BV om bestuurstaken te vervullen.

Hiervoor ontvangt de holding een vergoeding, namelijk de managementfee. Daarnaast komt winst die wordt uitgekeerd, ook eerst in de holding terecht.

Het dividend en de managementfee zijn dus inkomsten van de holding. Hieruit moet je holding vervolgens verplicht eerst het DGA-salaris aan jou betalen.

Punt 2: benut je fiscale voordelen

Als je een holding hebt heb je in totaal twee BV’s, de holding BV en de werk BV. Betekent dit dat je in beide BV’s dividend- en vennootschapsbelasting moet betalen? Niet getreurd, dit hoeft helemaal niet. Een holding heeft een groot fiscaal voordeel.

Jij kan namelijk gebruik maken van de deelnemingsvrijstelling, als je holding meer dan 5% van de aandelen in de BV heeft. De deelnemingsvrijstelling voorkomt dat je dubbel belasting moet betalen over je winstuitkering.

Dit betekent dat de werk-BV vennootschapsbelasting betaalt. Pas als je holding dividend uitkeert aan jou, betaalt de holding de dividendbelasting.

Het is ook voordelig om een zogeheten ‘fiscale eenheid’ vormen met je holding en werk-BV. Dit betekent dat de holding en de werk-BV (‘s) door de Belastingdienst als één worden gezien.

Als jij meerdere BV’s hebt, kan je hierdoor de winsten en verliezen verrekenen. Het voordeel hiervan dat als een van je bedrijven verlies draait, je minder vennootschapsbelasting hoeft af te dragen.

Let op: dit kan alleen als de holding 95% of meer van de aandelen in de werk-BV bezit. Je hoeft namelijk dan maar één keer aangifte te doen.

Er is ook een klein nadeel aan verbonden, alle BV’s zijn ook samen verantwoordelijk voor een eventuele belastingschuld.

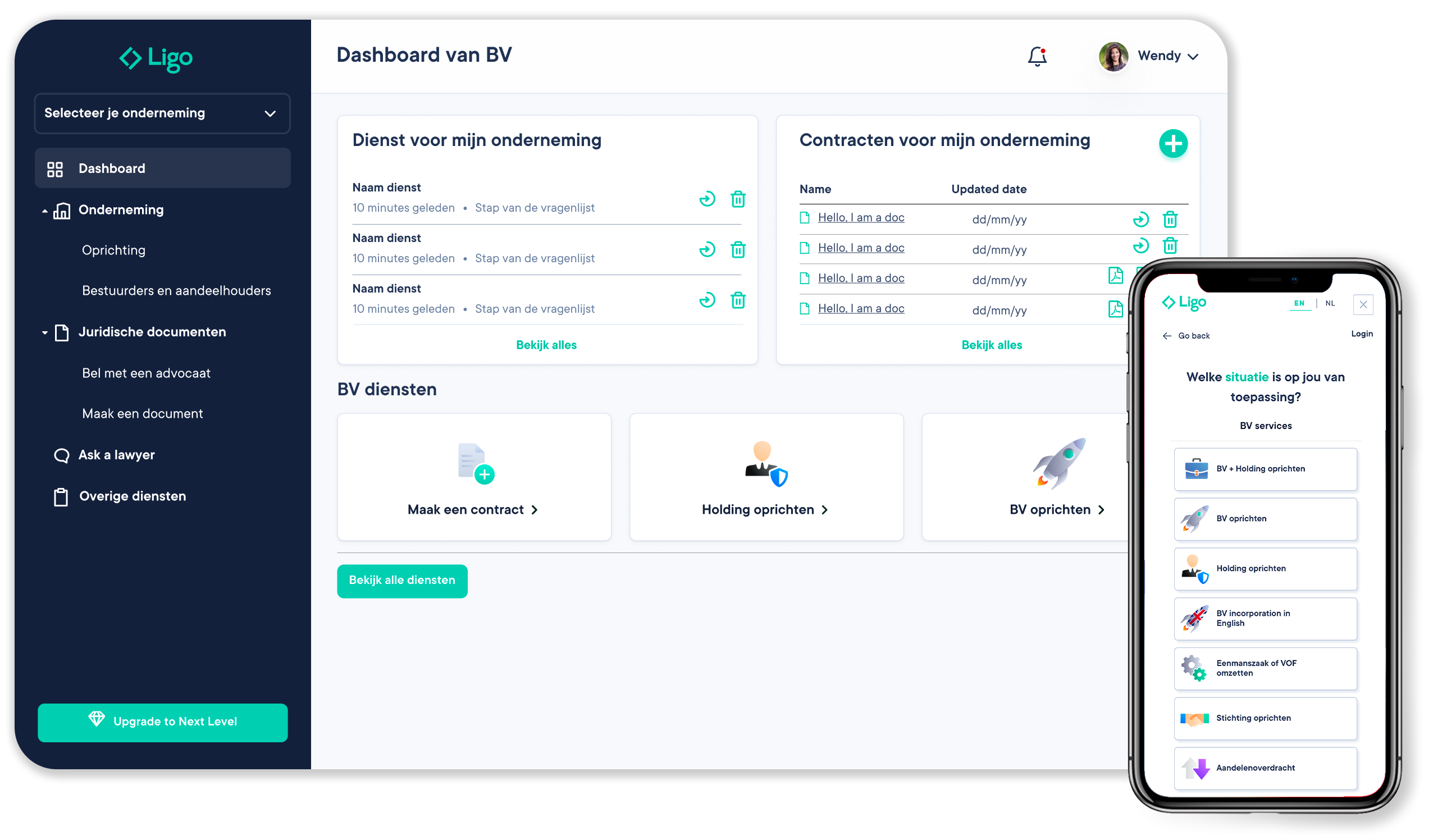

Zie jij de fiscale eenheid of een van de andere voordelen van een holding wel zitten? Richt dan bij Ligo voordelig je eigen persoonlijke holding op.

Wil je eerst nog wat meer weten over de holdingstructuur? Hier lees je waar je allemaal rekening mee moet houden bij het opzetten van je werk-BV en holding.

Hoe moet de dividenduitkering geboekt worden?

Als jouw BV dividend uitkeert, moet dit worden opgenomen in de boekhouding. De dividenduitkering bestaat uit twee posten die moeten worden geboekt: de uitkering van het dividend zelf en de dividendbelasting die de BV betaalt over het uitgekeerde bedrag.

Zorg ervoor dat je deze posten op de juiste manier inboekt, zodat jouw boekhouding up-to-date is en je de financiële situatie van jouw BV overzichtelijk kunt houden.

Vragen over het uitkeren van dividend?

Heb je vragen over het uitkeren van dividend? Aarzel dan niet om contact met ons op te nemen. Wij zijn zeven dagen per week bereikbaar.

Je kunt ons op werkdagen tussen 9:00 en 18:00 uur telefonisch bereiken op 020-3031043 voor gratis advies.

Daarnaast zijn wij elke werkdag bereikbaar van 9:00 tot 22:00 via onze online chat. En zelfs in het weekend staan we via onze online chat van 10:00 tot 18:00 voor je klaar!

- Dividend uitkeren - juli 6, 2023

- Overeenkomst van opdracht - februari 26, 2023